De acordo a DLM Invista, uma das gestoras dos investimentos da JUSPREV, o resultado dos investimentos no primeiro trimestre de 2013 foi impactado principalmente por questões conjunturais internas, relacionadas as medidas que serão adotadas pelo governo para conter a inflação. O desalinhamento do discurso do governo e do Banco Central gerou grande volatilidade no mercado de juros, e trouxe à tona o dilema sobre qual será a magnitude dos ajustes na política monetária.

Em março a JUSPREV registrou rentabilidade negativa de 1,38%, motivada pelo cenário atual dos investimentos. Com relação ao desempenho dos fundos investidos pela DLM, o destaque no mês foi à participação nos fundos com estratégias mais conservadoras, a fim de proteger a carteira, como o IB Institucional Active FIX FIM, que obteve retorno de 0,62%, equivalente a 115,55% do CDI, e o DLM Hedge Conservador FIM, que obteve rentabilidade de 0,58%, equivalente a 108,02% do CDI. Em contrapartida, a rentabilidade foi prejudicada, principalmente, pelos fundos IMA-B, que tiveram retorno médio de -1,82% no mês, e pela participação no DLM Braziltech FIA, com rentabilidade negativa de 1,46%.

Já para a Bradesco Asset Management (BRAM), também gestora dos investimentos da JUSPREV, o risco país – medido pelos CDS’s (Credit Default Swap ou Prêmio para a Inadimplência do Crédito emitido pelo país) está subindo além dos demais emergentes. Segundo a gestora, as causas estruturais e conjunturais, somadas ao fim do processo de convergência das taxas de juros locais às internacionais, consolida a ideia de que, em geral, a geração de valor ficou mais difícil para a renda fixa no momento, tanto quanto já estava para a renda variável.

Com isso, segundo a BRAM, houve um aumento do risco, e diante do cenário atual os agentes pediram mais prêmio para o carregamento de qualquer ativo de risco, e por isso a Bolsa (Ibovespa), mesmo já tão descontada, continua “patinando” e os ativos de renda fixa vão devolvendo parte dos ganhos obtidos.

Apesar dos resultados, a BRAM alerta que uma análise correta de rentabilidade tem por base uma janela de observação de 24 meses e um horizonte de investimento de 5 anos, tendo em vista o objetivo de retorno e o perfil de risco do Fundo da JUSPREV.

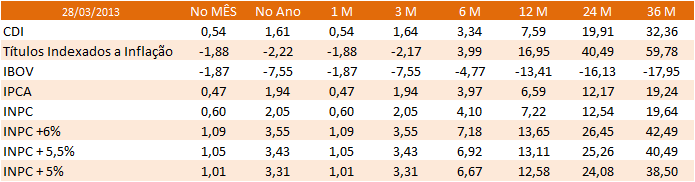

A tabela abaixo apresenta os principais indicadores de performance do mercado financeiro brasileiro até dia 28 de Março.

Segundo a Aditus, o começo de 2013 já exemplifica como os ativos devem ser comportar ao longo do ano. Isto é, os retornos que presenciamos no ano passado não devem se repetir assim os investidores deverão procurar outros ativos e riscos para atingirem as metas atuariais.De acordo com a Aditus, empresa responsável pela análise de riscos dos investimentos da JUSPREV, o ano começou difícil para os indicadores superarem as metas atuariais. Por exemplo, para superar a meta de INPC + 5,5%, o indicador deveria superar 3,43%. Porém, ao analisar a coluna com as rentabilidades acumuladas no ano, é possível verificar que nenhum índice de mercado conseguiu superar as metas atuariais nestes primeiros três meses do

Confira na íntegra o Relatório de Investimentos de Março